来源:修心养信

原文标题:你的征信报告在银行眼里值不值钱?

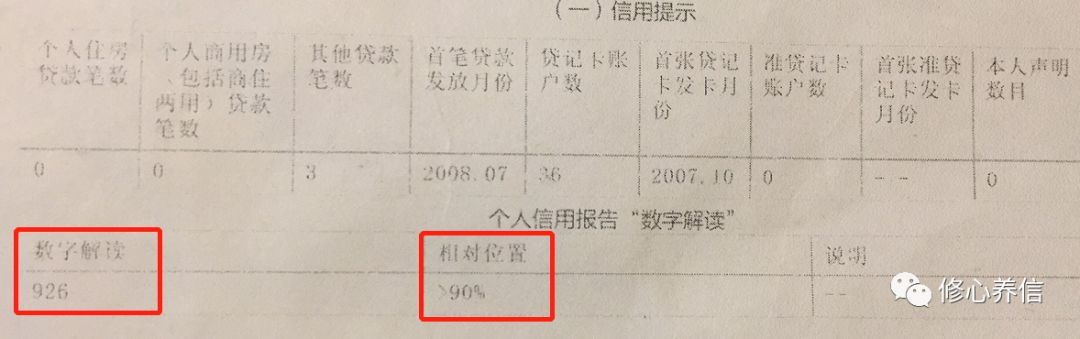

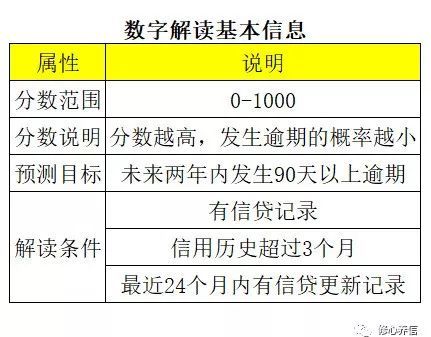

银行版的征信上有个叫“数字解读”的玩意儿,这玩意儿是银行放贷和批卡的重要依据。

“数字解读”是什么?

信用报告上的“数字解读”就是针对征信报告上的信贷信息做一个综合评估,是对个人信用报告信息的量化,对征信报告打一个分,用于预测我们在未来的逾期的可能性,判断这个人是“好人”还是“坏人”,并作为银行信贷管理(贷前、贷中和贷后)的工具。

平安银行用过的“数字解读”:

“数字解读”的分数范围是[0分,1000分],每个分数代表相应的违约率。分数越高,代表这个人在未来逾期的可能性越低,反之,亦然。

“数字解读”的分数覆盖了征信系统中有信贷记录的所有人(超过5亿人),评估范围包括信用卡、住房抵押贷款、农户贷款、个人消费贷款、个人经营性贷款等,但不包括的个人基本信息(包括年龄、性别、职业、籍贯、地址等)及信贷信息以外的其他信息。

简而言之,“数字解读”是非常纯粹的分数,不管你是巨富王思聪,还是渣渣信用集,个人基本信息都不会额外增加或者减少“数字解读”的分数。

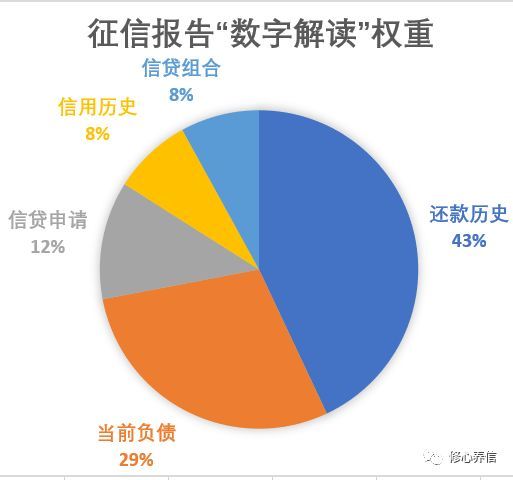

1、 还款历史。包括:当前和历史的还款情况、逾期还款的细节、按时还款的次数、拥有良好还款记录的信贷账户个数等。“数字解读”最看重的就是我们的还款历史,银行最关心的也是还款历史,经常逾期的人,“数字解读”的分数就会被大幅度拉低,就相当于判了死刑。

2、 当前负债。包括:各类信贷产品的信贷额度、当前余额、当前总负债额度、当前总负债比例、有贷款余额的产品数量等。这也是“数字解读”非常看重的信息之一。

操作信用卡零账单的作用就体现在这里了,直接降低了当前总负债总额、当前总负债比例和有贷款余额的产品数量,进而提高征信报告的“数字解读”分数。但破绽就是,大部分银行的每个月的还款额体现在征信报告上,这个就看银行会不会找我们的茬了。

3、 信贷申请。包括:最近一段时期有多少新开立的信贷产品、最近申请了多少次信贷产品等。这类信息在总体评估中占的比重较轻,实操当中的其中一个体现就是:“你的征信在最近2个月被机构查了多少次呀?”

4、信贷历史。包括:最早开立的信贷产品的账龄;所有信贷产品的平均账龄、某特定类型产品的账龄等。这类信息在总体评估中占的比重较轻,存在历史记录,就可以总结经验,有信贷历史的人比纯白户好多了。

5、信贷组合。包括:我们有哪些种类的信贷产品、这些产品的组合情况。这类信息在总体评估中占的比重较轻。

“数字解读”的实操应用

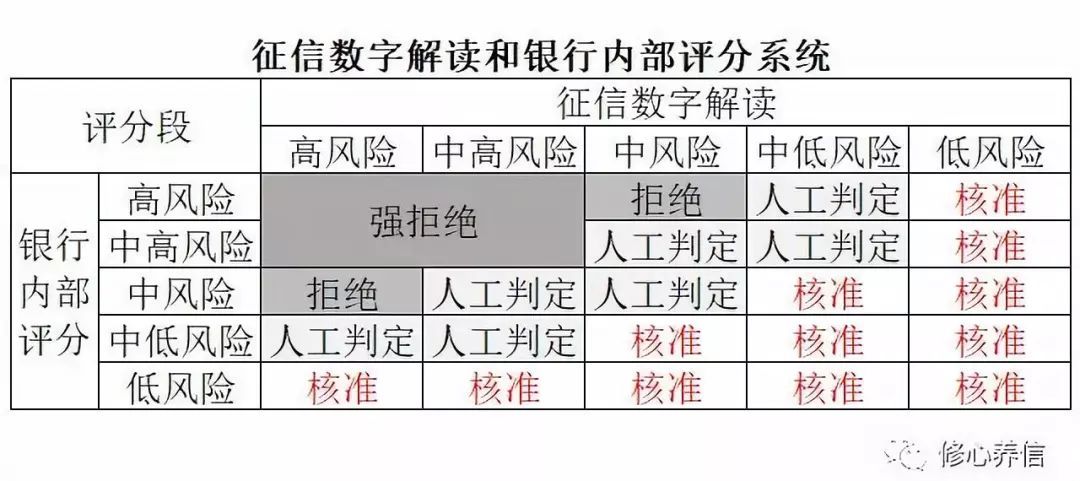

“数字解读”可用于信贷机构在贷前、贷中和贷后管理,如信贷审批、风险定价、额度管理、风险预警和催收等。比如可以将银行内部的评分系统和“数字解读”合二为一,建立评分矩阵:

招行结合自身系统和征信报告上的“数字解读”,以判断信用卡客户是否需要调升额度,并在2016年初,发现特别需要关注的客户大约有40万户,多头授信客户有110万户。通过信用报告的信息在调额的环节拒绝掉大概2万个客户,在多头授信环节拒绝大概10万个客户,挽回的授信分别是1.4个亿和6.5个亿。

当时招行有3000多万信用卡客户,被招行重点关照的客户加起来也不到全部客户的5%。筒子们,摆脱这最后5%的排位,就是我们的最低目标哦~

“数字解读”的分数和坏账率

不少银行大量借用“数字解读”作为信贷管理的重要依据,拥有一份高分的征信报告就能获得银行更多的青睐。多少分才算高分呢?

2018年二季度末,全国信用卡逾期半年未偿换(不良率)为1.21%,低于整个银行业的不良贷款率1.86%。从这些数据可以知道,绝大部分在征信上有信贷记录的人的分数都在800分以上~

当然,“数字解读”的分数很重要,如果我们跟某银行没有财务往来,“数字解读”分数低的人可能会被直接判死刑;如果我们跟某银行有较多的财务往来,或者能提供更多的资质进件,那么,还有起死回生的可能性。

(本文很多内容引用自公众号:中国征信杂志,特此感谢,欢迎大家关注)

结语。

下一篇:马云收购肯德基,背后真相惊人!

2019-10-30 08:01:27

2019-10-30 08:01:27