最近,京东、阿里巴巴、苏宁已先后公布今年双11补贴方案。从补贴力度到预售期延长,隔着屏幕已感受到不同于以往的火药味。

国家统计局显示,今年7月份社会消费品零售总额同比仍维持负增长,9月份增速回暖至3.3%。进入四季度,冬装、化妆品、3C家电这些被抑制的消费需求抬头,正是网红KOL表现的好时机,电商直播也将是今年大促期的核心看点之一。

百度刚刚投资了杭州电商直播服务商卡美啦,后者与“网红电商第一股”如涵同为快手直播第一批签约服务商;一季度时,腾讯也入股同类公司杭州魔筷科技,并开始发力自己的小程序直播带货。非电商系巨头对网红产业的资本注入成为新看点。

那么,资本到底看重的是什么?

是借投资MCN机构快速切入直播带货形态,补齐业务短板,还是对内容产业有更长远的考虑?在当下头部MCN机构对单一KOL严重依赖的行业背景下,一个网红能持续火几年?她的商业化价值释放能保持几年?因头部网红被挖走、负面新闻等产生的风险,平台何以应对、消化?这些思考可能比双11谁谁又卖了多少货更具长远意义。

由于网红MCN领域可供财务分析的上市公司极少,下边以如涵为主要分析对象,再结合国外同类公司比如Revolve聊聊。

如涵是谁?谁在支撑它的收入?

我曾在2016年走访过如涵,与其CEO冯敏做过一次业务沟通。当时如涵还没有搬新楼,位于杭州市东北近郊的余杭区红普北路上,周围是一个规模能达到全国第二的服装产业加工带,遍布服装工厂与家庭作坊,这种产业形态在浙江、福建、广东沿海的村镇曾经非常普遍。

当时的C2M定制加工还没有现在炒的这么热,从公司表面形态看,对如涵的主要印象是一家配备了网红模特、在淘宝上卖衣服的服装生产工厂。但与周边其他工厂的区别在于,冯敏对后端的库存周转速度与前端的红人粉丝获客成本非常在意,并投入ERP等IT系统,采用网络预售模式做集中化爆单。

模式跑通后,如涵开始大规模招募网红,网红数量从当时的50多名迅速翻番。由于这个模式是给旗下签约网红每个人开一家淘宝店做自营,摊子铺大之后库存灵活的优势被削弱,服装的潮流性、季节性特点也在部分程度上牵制了公司现金流。

后来如涵经历了从自营到平台的重要转型,缩减自营店铺数量,把网红能力输出给商家,赚取带货佣金与广告费,与阿里巴巴的商业模式很像,但如涵不是竞价广告,而是红人出镜、发布在社交媒体上(比如小红书、哔哩哔哩)的展示广告和效果广告。

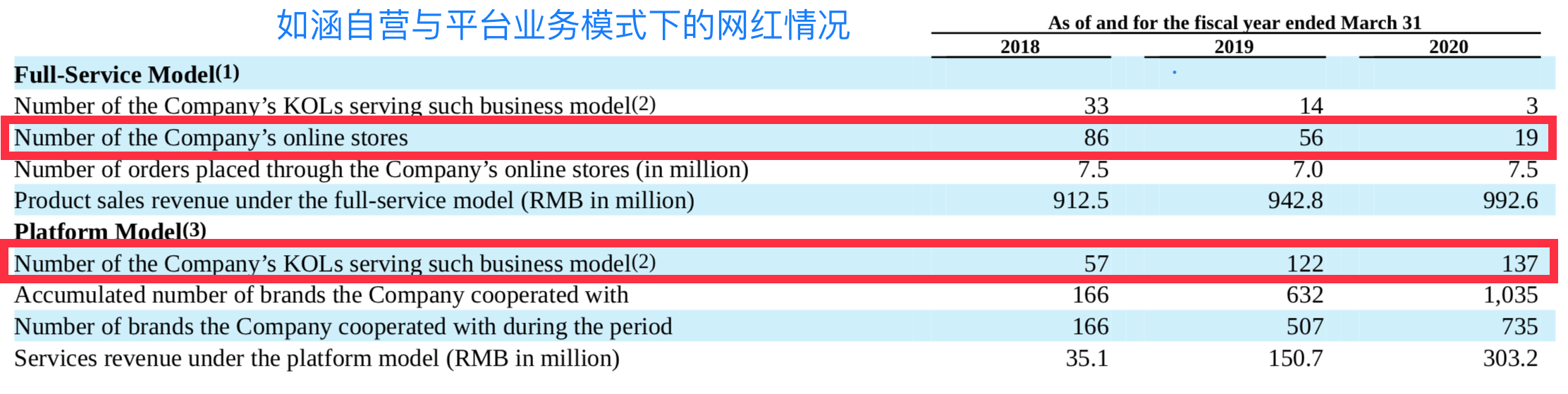

这个转型效果可以从财务数据中得到体现。上面这张表显示,转型伊始的2018财年(2017.4.1-2018.3.31)如涵已经把更多网红资源分配给平台业务,当时有33名网红服务于自营业务,到2020财年时已降至3名,就是女性消费者熟悉的张大奕、温婉等人,对应的以这些网红命名的淘宝自营店铺数量也从86家降至19家,但在自营的订单量、交易额方面与历史持平。

也就是说,公司用极少量的头部网红保持住以往的自营收入,得以将更多资源投入平台模式,产生翻倍的佣金与广告收入。

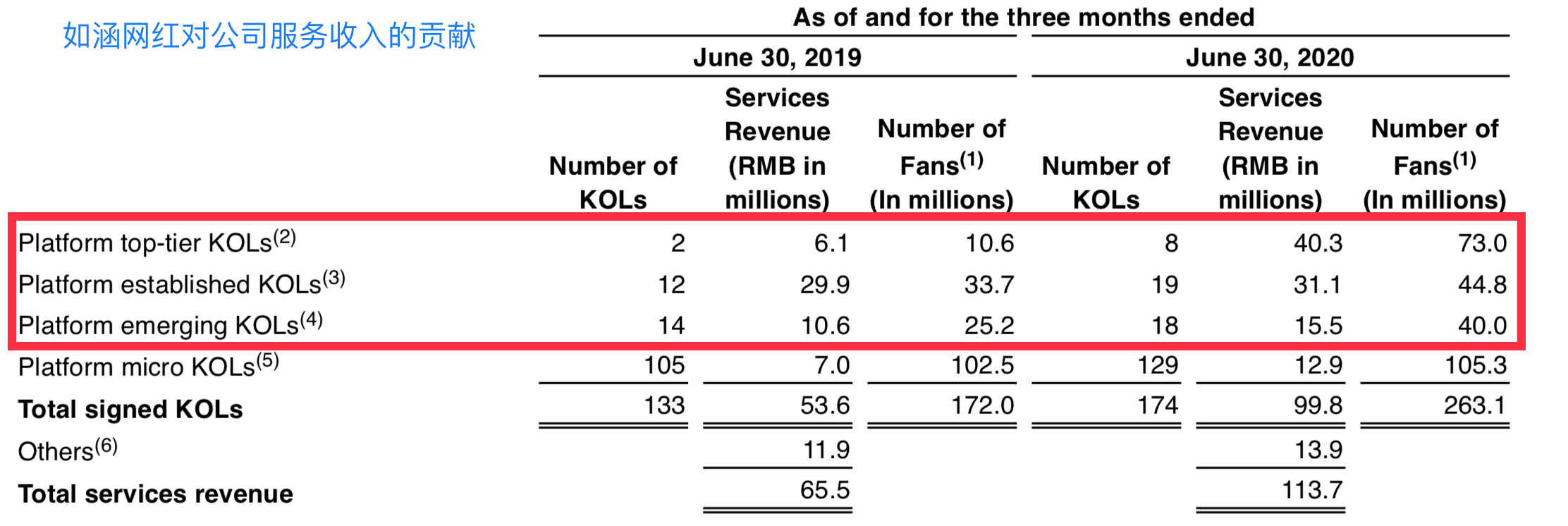

根据2021财年一季报,截至二季度末公司旗下所有签约KOL即174名,全员涉及平台业务。其中平台模式下的头部KOL数量从2019年二季度的2名增长到2020年二季度的8名,公司对“头部”的标准定义是年度平台收入贡献(带货佣金+广告费)在1000万元以上的。平均每名头部KOL带来的平台收入同比增长65%,但对平台收入的人均贡献比例低于5%。

相应的,第二档(平台收入贡献300万-1000万元)和第三档(120万-300万)的肩部+腰部网红总计数量从26名增长到37名。加上头部的8名,这45人目前贡献了平台收入(不算自营)的76.4%即四分之三以上,而整个平台收入在总收入中的占比是40.5%,从两边的增速趋势看,到年底这一占比很可能超过50%。

显然,是这45人在支撑如涵的主要营收,双11、6.18这种大促节点是扩充这部分网红规模、重新排座次的时机,更分散化的营收贡献结构也让公司在遇到偶然性风险时提升了财务抗压能力。

财报中提到,2021财年第一季度自营收入同比降低了33%,除了因公司缩减自营店铺数量,把更多网红资源转到平台模式下之外,还受个别头部网红负面新闻的影响。

同期,平台业务的同比增速达到74%,一定程度上冲淡了这一影响。再考虑到平台模式下的毛利率大概在52%左右,高于自营模式的29%毛利率,平台模式不用承担商品履约成本,并促使经营现金流转正等因素,可以说如涵目前的转型、以及降低对头部网红的依赖度是比较成功的。

网红电商有没有护城河?

目前可与如涵对标的是比它稍晚上市、但创建更早的美国服饰电商Revolve。它的商业模式是瞄准Z世代潮流女孩,与这个人群经常登陆的Instagram、Facebook等社交平台上的KOL时尚博主合作,借助后者的影响力、通过社交平台展示广告等渠道完成购买转化。目前该平台上的品牌保守估计在700-1000家,多为小众品牌,但在服饰风格上又是目标群体普遍接受的大众化。

与如涵的网红广泛服务于第三方商家不同,Revolve的合作网红基本只服务于入驻Revolve平台的服装品牌。这与市场需求特点有关,这些小众品牌有很多是国外独立设计师的作品,在其他平台上很难看到,要么就出现在线下的买手店中售卖。

欧美有这样一个成熟的设计师品牌的消费群体,所以能以相对较高的溢价支撑设计师、平台、KOL博主、厂家这四方面的利润空间。但这个需求市场在国内还没成气候,时下最火的电商直播更多是以低价促成规模交易,对品牌方的利润有一定影响。

所以又回到开篇提到的问题,直播电商能火多久?网红作为KOL价值的生命周期有多长?再持续火一两年应该没问题,但这里讨论的是一个长期性问题:网红电商到底有没有护城河?

这里倾向于把网红看作内容+注意力(流量)产业,只关注流量,就看短期的带货能力,可能牺牲长远价值;只管输出内容,会缺乏有效率的转化。

如果把网红电商拓展到网红经济的范畴,它始终是一个围绕人的生意,平台有持续的红人孵化与留存能力,KOL有持久的内容(体现为意见、潮流等)输出能力,就能建立竞争壁垒,而直播也好、广告也罢,只是形式层面的东西。

Revolve平台增强与KOL之间黏性的方式是深度介入到她们的日常生活,比如平台邀请网红举办各种Party,与她们共享潮流信息的更新等,在生活方式展现中做品牌露出与用户教育,利用社交平台的用户裂变效应,吸引更多认同该生活方式的潜在消费者。这种方式更聚焦、也有长远性,但在商品类目范围上有一定局限。

目前,如涵对旗下签约网红实行5+3年的独家长合约,也是一种黏性与稳定性。这些网红之所以选择与平台捆绑,是因为平台为她们提供了多元化的变现渠道,并让她们感到职业稳定。

根据如涵2021财年第一季度分析师会议,在平台业务收入中,直播电商占比21%,广告占比48%(同比增长53%),其他包括在线分享店等货币化形式。可以说,直播在如涵内部算不上压倒性的业务形态,更像是全案营销中的一部分,如涵更看重全案营销所带来品效合一的广告价值。截至今年6月30日,平台与1186个品牌方进行了广告合作,大大扩充了优质品牌供应链。

Revolve推出了几个自有品牌,以保持对潮流与供应链的把握;同样,如涵从自营阶段积累了对潮流洞察与供应链数据的经验,这是它作为MCN的独特性,但为拓展营收规模、转型平台模式,必然要去触碰更多新的形态。

明星直播、品牌CEO直播等更多是为爆单准备的,流量属性更强,市场也愿意看到常态化下的网红经济能进入一个长期繁荣阶段,这就对网红的KOL属性、细分能力要求就更高。

网红不只那些面容姣好,身材纤细的流水线产物,更多的还有像“憨娜”这种为微胖女孩群体时尚穿搭的KOL。如涵作为国内最大的红人供应商,希望的是在增强各类红人影响力厚度的同时兼顾红人类型的广度,力争让每个群体都有合适的种草内容,每个品牌也都能有匹配的KOL来精准推广。

2020-10-31 13:37:44

2020-10-31 13:37:44