本文来源微信公众号“魔铁的世界”(ID:jiangpeiyu0916)。本文首发于腾讯科技,未经授权,请勿转载;全文共6千字,完全阅读需要12分钟。

正文内容:

2019年9月,互联网界最大的新闻,莫过于阿里巴巴集团董事局主席马云宣布正式退休。马云虽然退休,但他践行的“用户第一,股东第三”的价值观却在阿里20周年大会上,被写进阿里巴巴“新六脉神剑”,排在企业六大价值观之首。

很少有人注意到,阿里的这一价值观,曾让马云和华尔街发生过摩擦。

据马云自述,阿里巴巴上市前夕,华尔街人士曾尖锐地质问他:“Jack,你把股东放在第三,你来华尔街干什么?”

被华尔街念念不忘的“股东至上”,是美式资本主义的价值观,也是全美商学院MBA的基础课。但一家家科技百年老店,却因为它,要么衰落,要么消亡,少有幸免。

AT&T一再遭肢解

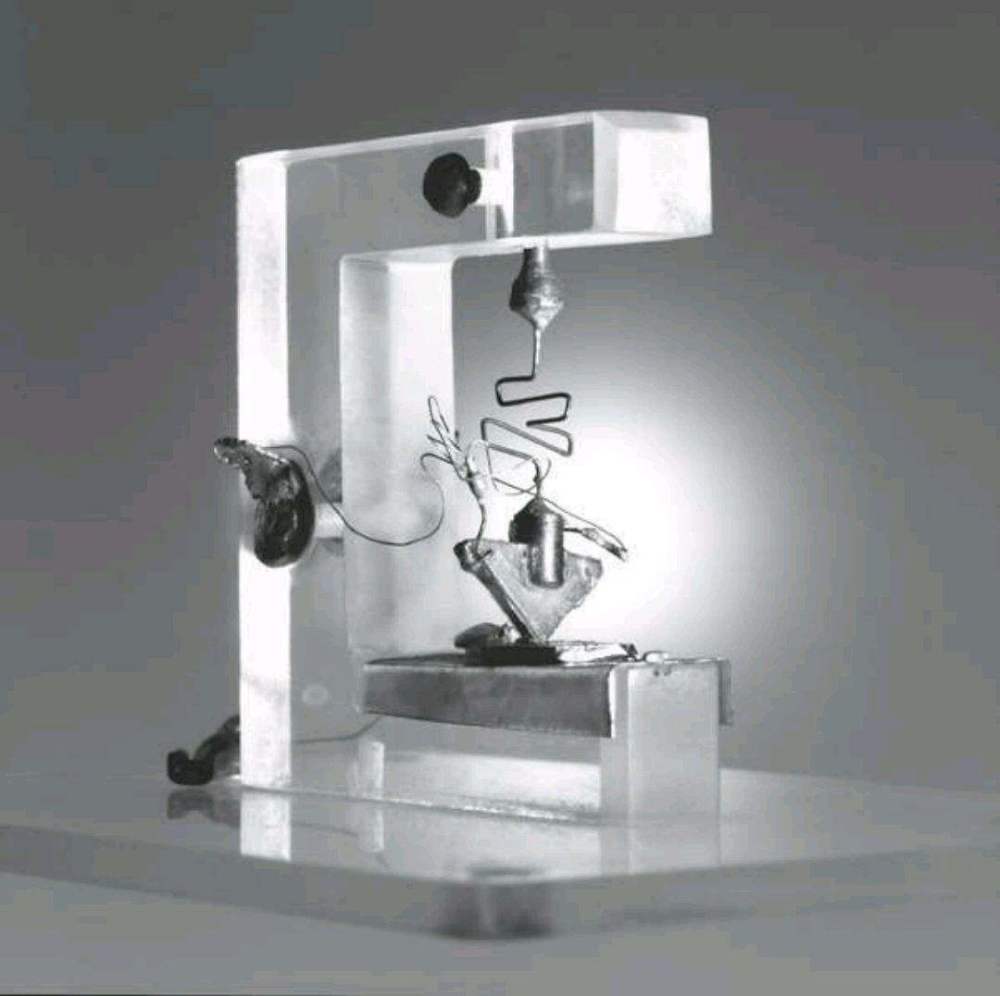

AT&T(美国电话电报公司)由电话之父亚历山大.贝尔创立于1877年,旗下的贝尔实验室诞生了晶体三极管(现代芯片的核心部件)、射电天文望远镜、数字交换机、Unix操作系统、激光、通信网络和C语言等影响世界的发明成果,其中8项发明获得诺贝尔奖。

毫不夸张地说,今天的信息社会就建立在贝尔实验室的发明成果之上。

到1995年时,AT&T正好118岁,正宗的百年老店。过去的118年,AT&T扛过了对手的围剿、熬过了经济萧条、挺过了反垄断拆分的打击,但最终却倒在了一场里应外合的围猎中。

事情是这样的,1994年美国经济复苏,股市开始上涨。AT&T由于体量庞大,缺乏推动股价暴涨的故事题材,股价慢得像乌龟爬,这让掌握大部分股份的华尔街投资机构(主要是基金)和持股的高管们很是不爽。

于是,在华尔街投资机构和高管的合谋下,董事会很快通过AT&T的拆分方案:AT&T保留电信服务业务,电信设备制造业务则分拆出来成立朗讯,并拥有贝尔实验室,计算机业务分拆成立NCR。

1996年2月,朗讯上市后,果然开始暴涨,到2000年股市泡沫破灭前,4年时间,股价涨了13倍,市值达到2440亿美元。华尔街的投资机构、朗讯管理层都发了大财。

公司却倒了大霉。

朗讯虽然得到了原AT&T竞争对手MCI和Sprint的电信设备订单,销售额比从AT&T分拆前增长了,但这种增长是一次性的。为支撑股价,朗讯走了一步险棋,借钱给中小客户买朗讯的设备,说白了就是赊销。朗讯的算盘是,这些客户赚到钱了,自然会把钱还上。

但人算不如天算,2000年互联网泡沫破灭,大量赊销朗讯设备的中小互联网公司破产倒闭,于是,朗讯的“应收款项”变成净亏损。

朗讯股价开始下跌。认涨不认跌的华尔街股东们不愿意了,向董事会施压。朗讯高管于是再次祭出神操作,把公司的无线设备部门Avaya分拆上市。不出预料,华尔街的股东和朗讯高管再次大赚一笔。朗讯的日子则一天不如一天,股价也从近百美元/股,跌到0.55美元/股,最后被法国阿尔卡特收购,成立阿尔卡特-朗讯公司。

覆巢之下,贝尔实验室这颗科技界的金蛋也被摔得粉碎。

实验室在失去了AT&T这个大靠山后,新东家朗讯每况愈下,难以维持原来的巨额研发投入,顶级人才开始出逃,大量进入Google这样的新生企业,其中就包括Unix操作系统和C语言的发明人之一肯.汤普森。

贝尔实验室发明的晶体三极管

贝尔实验室发明的晶体三极管

承载了无数荣光的贝尔实验室大楼最后的结局是,被卖给新泽西州一家叫Somerset的房地产开发公司,后者打算将其开发成住宅和商场,榨取最后一点价值。

后来,贝尔实验室又辗转到诺基亚门下,仅保留一块招牌。

在朗讯开始神操作的同时,AT&T也开始再次一分为三:AT&T(企业服务和个人业务)、AT&T移动和AT&T宽带公司,再分别上市,以迎合资本市场对新的投资题材的追捧。当时移动互联网概念兴起,于是AT&T移动募集到100亿美元资金,是截止当时最大的募资额。上市前,持有AT&T移动股票的人(包括高管和机构)再次发了一笔横财。

一再被肢解后,百年老店AT&T现在只剩下AT&T移动这一支血脉,尽管还是美国最大的电信运营商,但和1995年前相比,早已荣光不在。

北电网络的“死亡”和惠普的跌坑

加拿大国宝级科技巨头北电网络(以下简称“北电”)的结局则比AT&T还惨。

对现在的人来说,北电是个陌生的名字,但在上世纪90年代,华为还是一个小学生,北电则是研究生级别的学霸,它创造的“光纤革命”,与思科“路由器革命”、爱立信“手机革命”齐名,是不打折的世界级电信巨头。在上世纪90年代中期,如果让中国一流大学毕业生在北电和华为之间二选一,绝大部分人会选北电。

1995年,北电迎来百年华诞,新的CEO罗世杰(John Roth)也走马上任。罗世杰对研发情有独钟,他从普通工程师一路做到北电中央研发部门BNR总裁,再到北电CEO,因此上任后在光通信产品研发上下了重注,并在市场上大获成功,甩开最大的竞争对手朗讯,为他赢得声誉。

但罗世杰发现,老老实实做研发、搞产品创新,远不如并购等资本运作手段提升股价来得快、准、猛。并购可以迅速刺激股价飙涨,股价飙涨又可以增发股份为资本运作提供充足弹药,然后再次推升股价,形成“良性循环”。

看到这里,或许有人会问,罗世杰这么在乎股价,难道他在炒股?

还真的是这样。罗世杰(包括其他高管)、员工、董事会成员获得了公司十几亿美元的股票期权,而行权(买下股票)后要大把赚钱,公司的股价就必须飙涨。

于是,从1997年底到2001年10月,北电花了321亿美元收购了Bay Network、Aptis、Qtera、Cambrian等公司,这些公司的净资产总额实际只有11亿美元,但资本市场认可了北电的并购题材,公司股价一路上扬,往2670亿美元的市值顶峰狂奔。

至于关系到北电未来的研发,则被置于最不重要的位置,具有举足轻重地位的中央研发部门BNR被拆解,北电的研发能力逐渐掉队,2000年后再也没有推出革命性的产品。

也是在2000年,北电CEO罗世杰套现1.35亿美元股票,然后向公司提出辞职,成功过上亿万富豪的奢华生活。

北电破产后,员工排队领取补偿费

北电破产后,员工排队领取补偿费

北电则因受并购的拖累,从此由巅峰跌向谷底,逐步衰落,并在9年后也就是2009年宣布破产。和罗世杰持有相同思路的是惠普公司前CEO卡莉.费奥莉娜。

惠普公司是硅谷的活化石企业,但在上世纪90年代末经营陷入麻烦。临危上任的费奥莉娜没有将心思用在改造公司、提升竞争力上,而是打算走捷径——收购康柏公司,这样惠普加康柏的市场份额能达到37%,超过当时的第一名戴尔公司,给资本市场一个漂亮的炒作题材,从而顺利套现价值达6500万美元的股票。

惠普盈利不佳,康柏正在亏损,两者的合并就是弱弱结合,只会更弱。因此,费奥莉娜的方案遭到公司创始人休利特和帕卡德两大家族的反对。但费奥莉娜做通了中小股东的工作,即使有创始人家族的反对,在全体股东大会上,250亿美元的收购方案还是以51%赞成、48%反对的投票结果通过。

后来的结局大家都知道了,惠普和康柏这两个溺水者抱在一起,并没有脱离险境,而是加速下沉。在费奥莉娜掌权期间,惠普的股价跌了一半,股东们损失惨重。2005年,惠普董事会不得不花2000万美元打造了一顶“金色降落伞”,让费奥莉娜提前退休。

随后,火线上任的马克.赫德对惠普进行了刀砍斧削般的改革,提高了公司的运营效率,才将惠普从死亡线上拉了回来。

上世纪80年代以来,管理层用资本财技推动股价上涨去讨好股东、追逐短期利益,其实是一种普遍现象,曾在汽车、制药等其他行业发生,AT&T、北电和惠普等科技巨头的遭遇,不过是露出海面的一角冰山。“股东至上”价值观正遭遇挑战。

MBA教育是问题根源?

“股东至上”价值观的核心是,股东作为公司的所有者,公司的财产由他们投入的资本形成,他们承担了公司的剩余风险,理所当然享有公司的剩余控制权和剩余收益权。作为股东代理人的管理者的目标,自然是追求股东利益最大化。

如何追求利益最大化?诺贝尔奖得主尤金.法玛的“有效市场假说”提供了理论指引:“公司的股价永远能完全地显示所有已知信息,所以股价是评估企业整体价值的最佳工具。”

换句话说,股价上涨越多,股东利益才实现了最大化,“股东至上”才得到了落实。

为此,股票期权这种金融工具被发明出来,职业经理人也成为股东之一,这样企业股东和职业经理人就成了利益这条绳上的两只蚂蚱。

职业经理人有动力想法推动股价上涨,满足股东的同时让自己也赚取股票差价获利,否则股东会通过董事会罢免职业经理人。

而且,美国的职业经理人教育也是围绕“股东至上”展开,使得“股东至上”成为美国资本主义的绝对主流价值观。

调查表明,哈佛、斯坦福和沃顿等顶尖商学院的金融基础课内容几十年来没有变动,包括:

股东价值比一切都重要;

商业的目的是赚钱和为投资者创造价值;

衡量公司成功的唯一标准是看股价,而不是核心技术、创造力、人力资源或社会公益;

管理层存在的价值就是应使用一切必要手段提振股价;

美国阿斯彭研究所的跟踪调查表明,MBA的学生仅仅经过两个学期的教育,价值观就从注重生产高质量商品和提供高品质服务的“用户至上模式”,转变为强调最大化股东回报率的“股东至上”模式。研究认为,MBA商学院这么做,几乎就是在明目张胆教育学生贪婪是好事。

由于华尔街的上市公司基本由职业经理人主导运营,而职业经理人由全美商学院培养,培养的过程就是“股东至上”价值观持续写入的过程,因此可以说,MBA教育是问题的源头。

其实,只要梳理美国的百年老店发展史,就会发现一个有趣的现象,企业创始人几乎没有接受过MBA教育,即使在MBA教育的兴盛期,硅谷的高科技企业也基本由工程师创立,创业公司遵循的是“用户至上”价值观。

随着公司公开上市,大量股份流入基金、财团等各路机构手中,创始人或其家族逐渐淡出,主导公司运行的人变成股东的代理人职业经理人,企业的价值观迅速从“用户至上”变成“股东至上”,产品创新、核心技术、人力资源等影响企业长远发展的战略要素,让位于能迅速提振股价的成本、利润等资产负债表上的数据。

麦肯锡的调查表明,企业70—90%的实际价值与3年甚至更长时期的收益相关,但是通过股票期权获得大多数报酬的高管,会尽力不去做对企业长期发展更有利的决策,比如产品创新、核心技术、人力资源,而是注重短期利益,在拆分、并购、回购股票、削减研发投入上面做文章,使得账面的现金流、利润率等数字看起来更漂亮。

短期利益有多短?企业的长远规划上,美国企业往往是一个季度,而新兴市场国家的公司特别是亚洲的公司,则常常以10年为时间单位。

由于“股东至上”价值观的强大影响力,硅谷的很多公司即使创始人仍然主导运营,也不得不委曲求全。斯坦福大学的研究表明,硅谷的高科技企业上市后,研发投入会削减40%,以便提升利润数据讨好股东。

IBM的CEO忍气吞声

对坚持长期战略、企图跑偏“股东至上”价值观的企业,华尔街的股东们会毫不犹豫进行惩戒或施压。

乔布斯敢于冒险,喜欢产品创新,但iPod刚推出那年只卖出40万台,股东们并不看好,用脚投票,导致苹果公司的股价下跌了25%。幸运的是,乔布斯不为所动,后来iPod大获成功,战胜全球消费电子巨头索尼公司。

IBM的管理层则没有乔布斯这么强势。2004年IBM宣布退出PC业务,向服务业转型。由于转型充满未知的风险,IBM的CEO塞缪尔.帕米萨诺受到股东谴责,被要求下台。塞缪尔承诺以700亿美元回馈股东,但一名法人股东仍不满足。塞缪尔敢怒不敢言,忍气吞声地问:“那你觉得多少才算够?”

最终结果是,在2000年到2014年间,IBM在股票回购和分红上支出了1380亿美元,而用于企业发展的支出仅有590亿美元,其中还包括320亿美元的收购支出。

在华尔街的上市公司中,敢于蔑视“股东至上”价值观的,往往是创始人,而且屈指可数,显得相当另类。

亚马逊创始人贝佐斯一直坚持“花光赚来的每一分钱”,用于扩张投资,亚马逊因此被股东嘲讽为慈善机构,意思是股东投资亚马逊就像做慈善没有回报。

乔布斯1996年重掌苹果公司大权后,公开宣布“不愿意分红”,即使股东多次提出派息分红,不为所动,生气的股东于是送他外号:“一直不分红的乔布斯”。

但库克上任后,接过了乔布斯的权杖,却没有接过乔布斯的“衣钵”。

据说,执苹果帅印后,曾有人给库克写了一封电子邮件,内文称:“不要做乔布斯,做你自己。”库克亲自回信说:“放心吧,我只会做我自己。”

故事的真假无从考证,但库克一上任就分红却是实实在在的。

从2012年到2017年,苹果回馈股东超过3120亿美元,获益者不仅包括华尔街的股东,还包括库克等公司高管。同期苹果在研发上的投入有多少呢?652亿美元,仅为回馈股东的大约21%。研发投入占营业收入的比例,只有行业水平的一半,难以符合苹果的技术创新型公司形象。

为了把手中充足的现金变成生“金蛋”的母鸡,过去几年间,苹果公司越来越像一家银行,不仅通过企业债券市场向其它公司发放贷款,还利用现金储备支持新债发行。

库克和乔布斯的区别,简单说就是,股东排在了用户前面,资产负债表排在了产品创新前面。

华尔街之狼

“股东至上”价值观在上世纪80年代还在华尔街进化出了新物种“维权股东”。

这个物种的操作手法是,将美国一些利润最丰厚的大公司做为狩猎目标,看准时机买进股票后,利用股东身份,使出各种手段插手公司的股价(包括拆分公司、并购市场、股票回购和分红),抬升股价后赚取股票差价,同时获取分红收益。

过去几年,除苹果公司外,陶氏化学、雅虎、戴尔、通用汽车、杜邦公司、惠普等大型公司统统成为他们的目标。

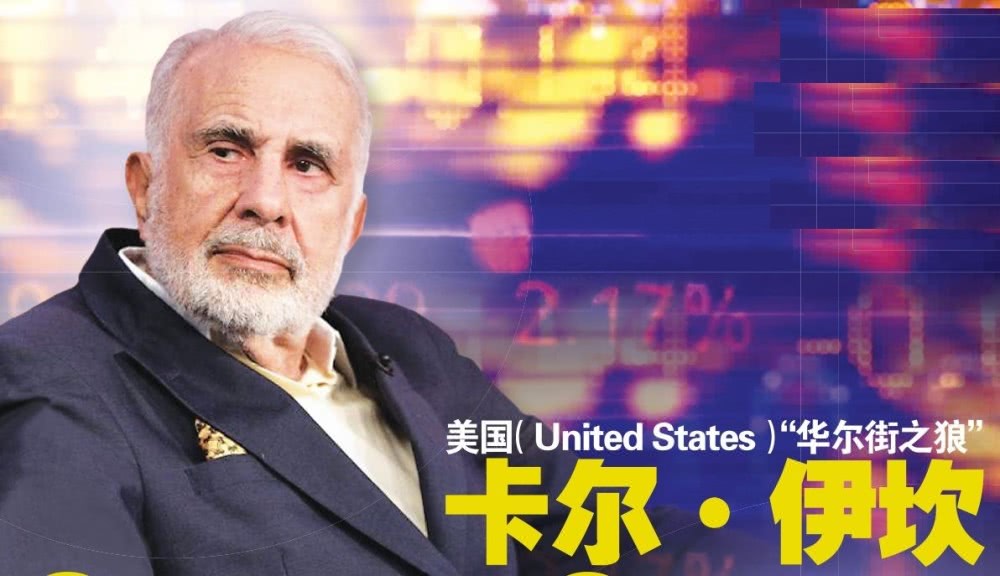

好莱坞就以苹果第七大股东卡尔.伊坎为原型,拍摄了一部电影叫《华尔街之狼》,卡尔因此获得“华尔街之狼”的绰号。据说,库克打破苹果公司多年不分红的惯例,就源于“华尔街之狼”卡尔施加的压力。

苹果宣布派发史上最高的股息时,卡尔一夜之间就净赚1.12亿美元,为此他公开称赞库克“生意干得不错”。

不过,随着“维权股东”们的兴风作浪,美国商界也逐渐意识到“股东至上”的价值观使企业注重短期利益,削弱了竞争力,使美国在汽车、钢铁、消费电子和半导体存储等领域全面败给日本企业。

在1990年,由美国最大最有权势公司的CEO组成的商业圆桌会议,在一次使命宣言中声称,“仔细衡量所有利益相关者的利益是领导的责任,是他们对公司或对股东长期利益责任的一部分。”这是对“股东至上”价值观的首次质疑。

但迫于压力,7年后(1997年),商业圆桌会议收回曾经的质疑,于是“股东至上”价值观只是摇晃了一下,又行驶在原来的轨道上。

“用户至上”PK“股东至上”

随后,“股东至上”很快在中国与“用户至上”进行了一波交锋。

2003年淘宝网和eBay为争夺中国C2C市场爆发大战。eBay过分看中当下的盈利,甚至是一个季度的盈利,坚持推行收费模式,而马云看中的是用户的增长,将用户放在盈利前面,推行免费模式,最终让淘宝网以“蚂蚁”的体量击败“大象”eBay。

目前,智能手机领域,国产手机和苹果的PK,本质上也是“用户至上”和“股东至上”的比拼。

从目前的结果看,秉承“用户至上”价值观的企业更能打。

吃够亏的美国企业界又开始重新审视“股东至上”的价值观。时隔29年之后,2019年8月19日,美国企业家商业圆桌会议BRT发表声明,首次明确将“股东至上”的价值观下拉两个位置,排在第三,用户则由第三上升到第一。这群被号称美国企业界最有权力的人,意欲重塑美国商界的传统价值观。

但是否会像90年代那样,成为一纸空文,尚未可知,毕竟价值观和规则不同,前者已经深入美国式资本主义的骨髓。

2019-10-20

2019-10-20