硅片因其技术成熟、成本稳定、应用广泛等特点,是目前用于制造半导体器件的主流材料。据 SEMI 统计,2020 年全球晶圆制造材料市场总额达 349 亿美元,其中硅片的销售额占比最高,达到 36.64%,是半导体制造最核心的原材料,硅片的供需情况与价格趋势也很大程度反映半导体行业的景气度。

2020 年下半年起,全球半导体行业景气度持续高涨,上游硅片市场亦不例外,全球半导体硅片大厂自 2020 年底纷纷表示涨价意愿。2020 年 12 月,环球晶圆率先提出提高现货市场硅晶圆价格的意向;2021 年 3 月,全球第一大半导体硅片厂商信越化学宣布从 4 月起对其所有硅产品价格提高 10%-20%,这也是信越化学自 2018 年 1 月以来的首度涨价。

来源 信达证券

原标题:

《全球硅片景气上行,国产厂商加速破局》

作者: 方竞 李少青

01.硅片,半导体产业核心材料

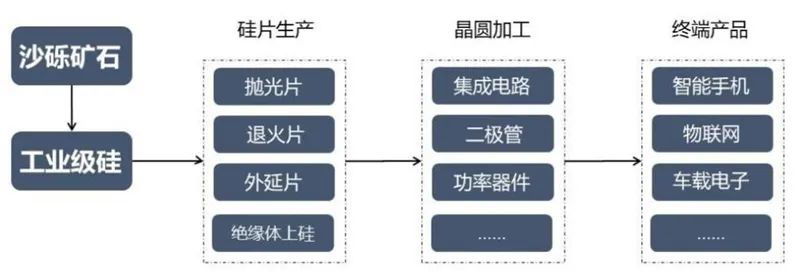

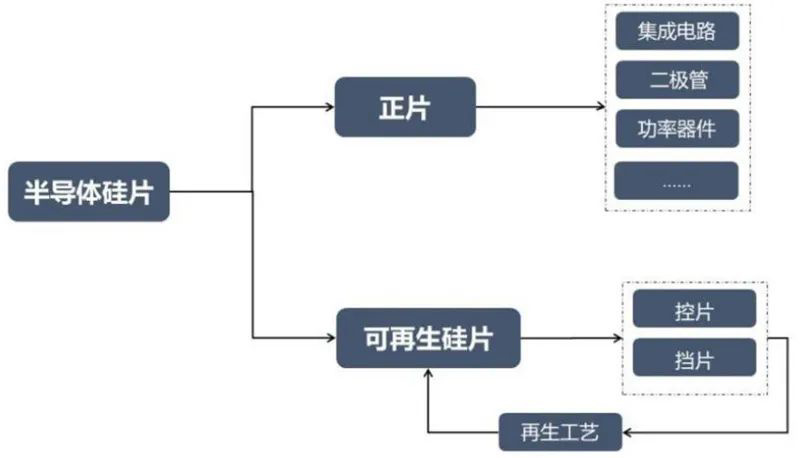

半导体硅片是半导体器件的主要载体。硅片是半导体产业的上游原料,下游产业通过对硅片进行光刻、刻蚀、离子注入等加工,可将硅片制成各类半导体器件用于后续加工,如集成电路、二极管、功率器件等。硅片作为半导体材料绝缘性好,制成的半导体器件稳定性高,因而已被半导体产业所广泛使用。

▲ 半导体硅片所处的产业链环节

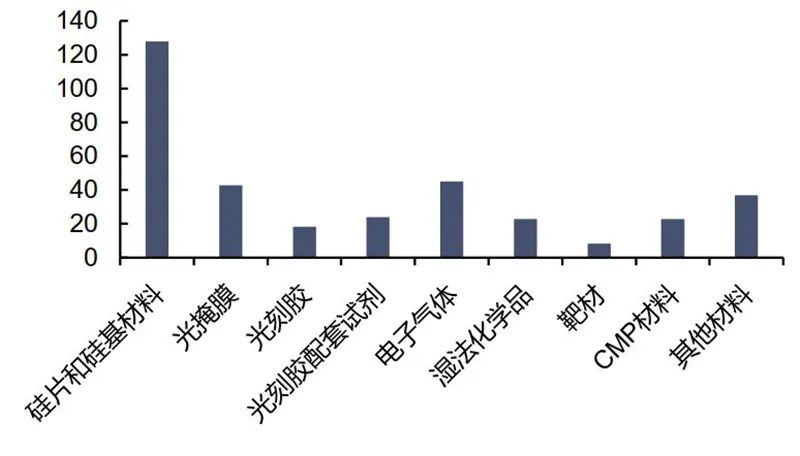

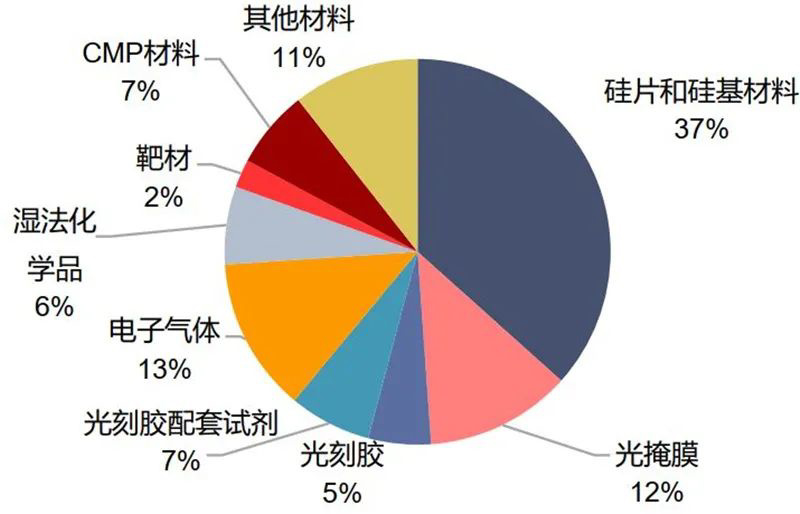

据 SEMI 统计,2020 年全球晶圆制造材料市场总额达 349 亿美元。其中,硅片和硅基材料的销售额占比达到 36.64%,销售额约为 128 亿元。半导体硅片在晶圆制造材料市场中占比最高,是半导体制造的核心材料。

▲ 2020 年全球半导体制造材料销售额(亿美元)

▲ 半导体制造材料销售结构

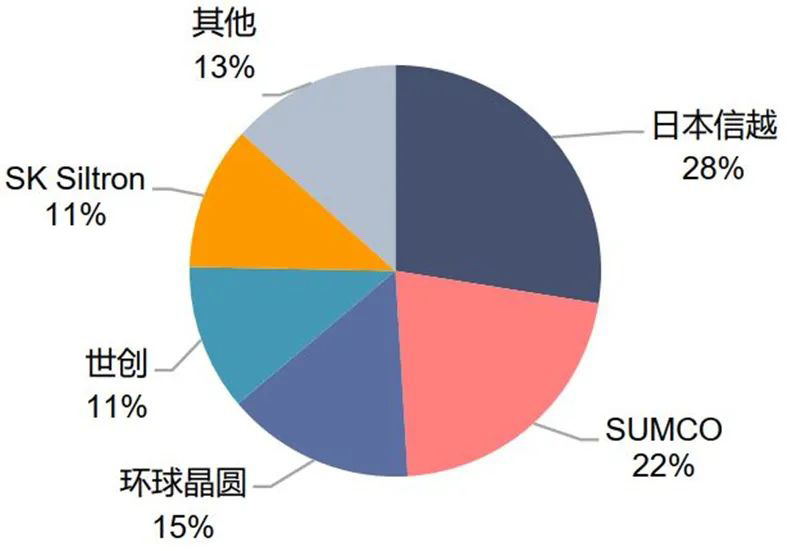

光伏行业对硅片纯度要求低,仅需达到 99.9999%,而用于半导体器件加工的硅片对纯度有着极高要求,需达到 99.999999999%。此外,半导体硅片还对硅片的平整度、光滑度有较高要求。正因如此,半导体硅片的提纯和加工技术门槛极高,全球的半导体硅片市场形成高度垄断。据 Siltronic 统计,2020 年全球前五大硅片制造商为日本信越、SUMCO、环球晶圆、SK Siltron 和世创,他们共同占据着半导体硅片市场 87% 的份额。

▲ 全球硅片前五大公司的市场份额

我国硅片产业起步较晚,技术积累不及海外。目前国内的半导体硅片企业主要生产 6 英寸及以下的半导体硅片,少数企业具有 8 英寸和 12 英寸半导体硅片的生产能力,在 2017 年以前,12 英寸半导体硅片几乎全部依赖进口。2018 年,沪硅产业集团子公司上海新昇作为中国大陆首家实现 12 英寸硅片规模化销售的企业,打破了 12 英寸半导体硅片国产化率几乎长期为 0% 的局面。

近年来,国内厂商加快了半导体硅片的研发投入和建设,已经多家厂商实现了从 8 英寸到 12 英寸半导体硅片的突破,目前半导体硅片的国产替代空间巨大,未来国内厂商有望充分受益半导体硅片的国产化。

随着半导体行业的发展,半导体器件的终端需求量不断提升。作为半导体行业的核心原材料,硅片的尺寸和技术生产水平也在持续进步,产品种类也丰富起来。对于半导体硅片,目前可以依照尺寸、应用场景等做进一步分类。

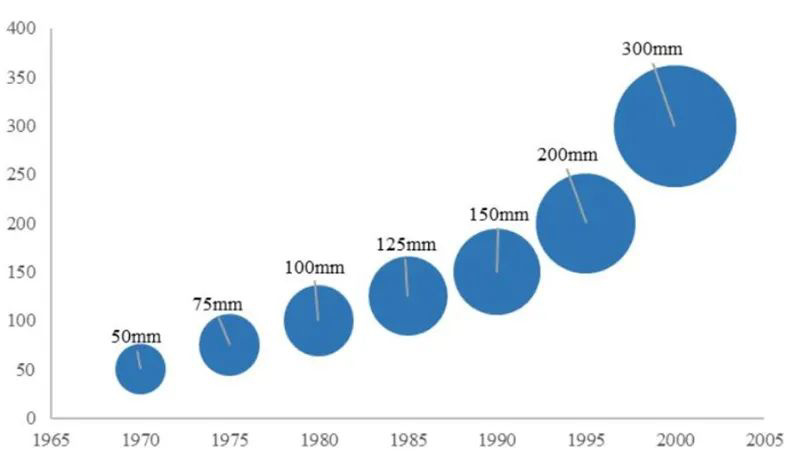

硅片尺寸遵循摩尔定律不断增大。1965 年,2 英寸(50mm)直径的硅片首次量产,随后 30 年里,4 英寸(100mm),6 英寸(150mm),8 英寸(200mm)硅片相继问世,再到 2000 年 12 英寸(300mm)硅片实现量产。

硅片直径的提升使得硅片面积平方级增长,进而使得单块晶圆能产出的芯片数量也翻倍增长。硅片直径越大,芯片的平均生产成本越低,进而提供更经济的规模效益。但与此同时,生产更大直径的硅片,其所需要的生产工艺改进成本、设备性能提升,也将在投产初期给厂商带来更高的固定成本投入。

▲ 半导体硅片尺寸发展历程

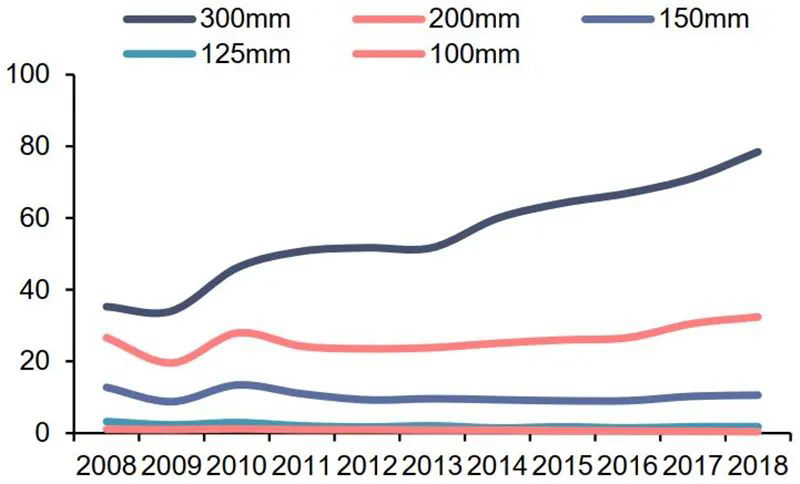

硅片的尺寸越大,芯片单位成本越低,因而目前 8 英寸、12 英寸的大尺寸硅片是行业主流,其中 12 英寸硅片格外受欢迎,出货面积连年保持增长。据 SEMI 统计,2019 年 12 英寸硅片的出货面积达 79.3 亿平方英寸,占全部半导体硅片出货面积的 67.2%。根据 IC Insights 预测,2021 年 12 英寸硅片产能占比有望提升至 71.2%。

▲ 全球不同尺寸半导体硅片出货面积(亿平方英寸)

▲ 全球不同尺寸半导体硅片出货面积占比

18 寸(450mm)硅片是 12 寸(300mm)硅片发展的下一阶段,技术上目前已成功突破。但由于目前 8 寸和 12 寸的硅片已可以较好地满足目前的市场需求,且 18 寸硅片涉及的生产设备量产难度大,所需的固定成本投入高,产业链上下游对升级 18 寸硅片产线的动力非常有限。在可预期的将来,市场的主流硅片尺寸仍将保持在 8 英寸和 12 英寸。

从硅片在晶圆厂的应用场景来看,硅片可以分为挡片(Dummy Wafer)、控片(Monitor Wafer)以及正片(Prime Wafer)。其中挡片和控片一般是由晶棒两侧品质较差处所切割出来,用于调试机台、监控良率。随着晶圆厂制程的推进,基于精度要求及良率的考量,需要在生产过程中增加监控频率。65nm 制程每投 10 片正片,需要加 6 片挡控片,而 28nm 及以下制程,每 10 片正片需要加 15-20 片挡控片。

挡控片的用量巨大,为了避免浪费,晶圆厂往往会回收用过的挡片,经研磨抛光,重复使用,但挡片的循环次数有限,一旦超过门限值,则只能报废处理或当作光伏硅片使用。而控片则需具体情况具体对待,用在某些特殊制程的控片无法回收使用,那些可以回收重复利用的挡控片又被称为可再生硅片(reclaimed wafer)。

▲ 按应用场景对硅片的分类

半导体材料发展至今共有三代。第一代半导体以硅基、锗基半导体为首,技术成熟,应用广泛。第一代半导体材料的出现取代了电子管,引领了以集成电路为核心的微电子工业的发展和 IT 行业的飞跃。

第二代半导体以砷化镓(GaAs)、磷化铟(InP)为代表。一方面,第二代半导体的电子迁移率较硅基半导体更快,因此适用于高频传输,在无线通讯如手机、无线局域网、卫星定位等方面有应用。另一方面,第二代半导体具有直接带隙,因此可适用发光领域,如发光二极管(LED)、激光二极管(LD)、光接收器(PIN)及太阳能电池等产品。

第三代半导体材料,主要包括 SiC、GaN、金刚石等,因其禁带宽度(Eg)大于或等于 2.3 电子伏特(eV),又被称为宽禁带半导体材料。第三代半导体材料目前研究重点多集中于碳化硅(SiC)和氮化镓(GaN)技术,其中 SiC 技术进展最快,意法半导体目前已实现 8 英寸 SiC 的量产,预计在 2022 年,8 英寸的 SiC 将会大批量出货。

▲ 第一、二、三代半导体材料的总结与对比

硅基半导体始终是市场首选。三代半导体材料之间并非替代关系,而是根据不同的特性,彼此相互补充,各自具有不同的应用场景。硅片主要用于制造各类集成电路,技术成熟,成本稳定,应用广泛,是目前市场的主流选择。以 SiC、GaN 为首的第三代半导体材料在高温、高功率、高频和抗辐射等环境里表现更好,目前在射频器件、功率器件等方面得到广泛应用。

据 Yole 数据,2020 年以 SiC、GaN 的第三代半导体的市场规模为 14.93 亿美元,但据 MordorIntelligence 数据,2020 年半导体硅片的市场规模已达到 107.9 亿美元。从市场规模来看,硅片仍是半导体材料的绝对主流。

▲ 半导体硅片和 SiC、GaN 市场规模对比(亿美元)

02. 终端需求旺盛,赋能硅片成长动力

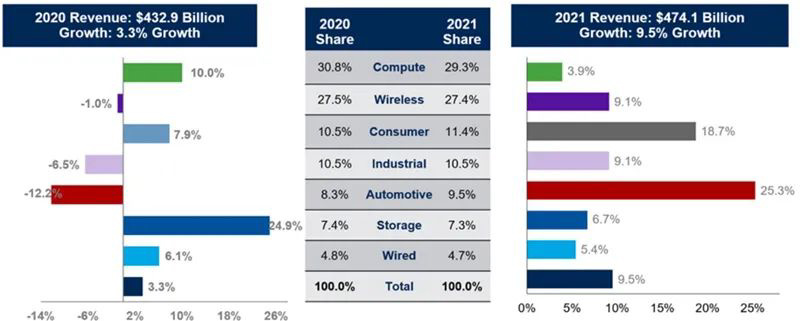

全球硅片需求主要由半导体行业需求带动。硅片是半导体行业最重要的原材料,在硅基板上的生产的半导体器件应用于各种消费电子产品、汽车电子及工业控制领域,根据 Gartner 统计,半导体行业下游市场主要可分为计算、无线通信、消费电子、汽车电子、工业电子、存储、有线通信七大类,2020 年占比分别为 30.8%、27.5%、10.5%、10.5%、8.3%、7.4%、4.8%,预计 2021 年全年销售额增速为 9.5%。

▲ 2020 年半导体细分下游市场占比

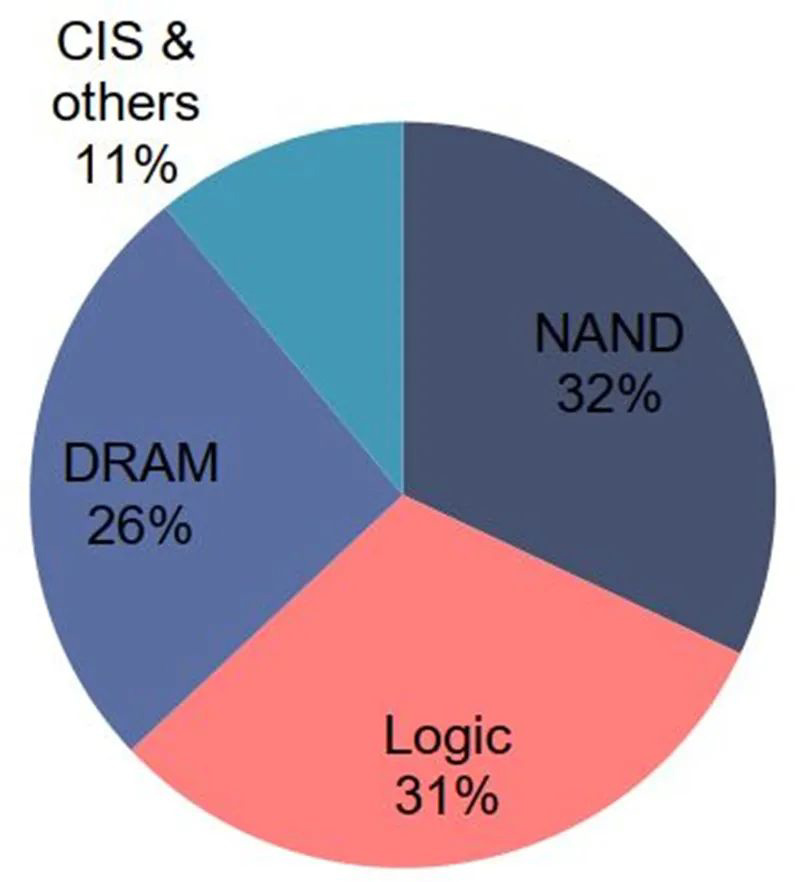

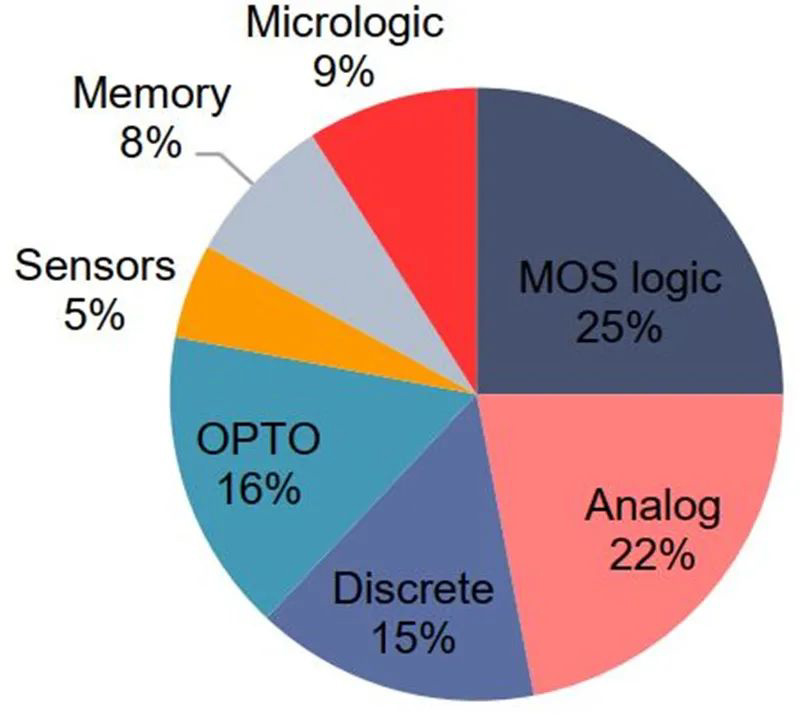

分器件来看,用 8 英寸晶圆与 12 英寸晶圆生产的半导体器件有所不同。由于先进制程工艺主要在 12 英寸 Fab 厂进行生产,12 英寸晶圆主要用于生产高算力的逻辑器件、DRAM 存储器、3D NAND 存储器、CMOS 图像传感器等;8 英寸晶圆主要用于生产 CMOS 图像传感器、功率分立器件、MCU、模拟器件、电源管理芯片、显示驱动芯片等成熟制程芯片。

▲ 2020 年 12 英寸晶圆下游分器件占比

▲ 2020 年 8 英寸晶圆下游分器件占比

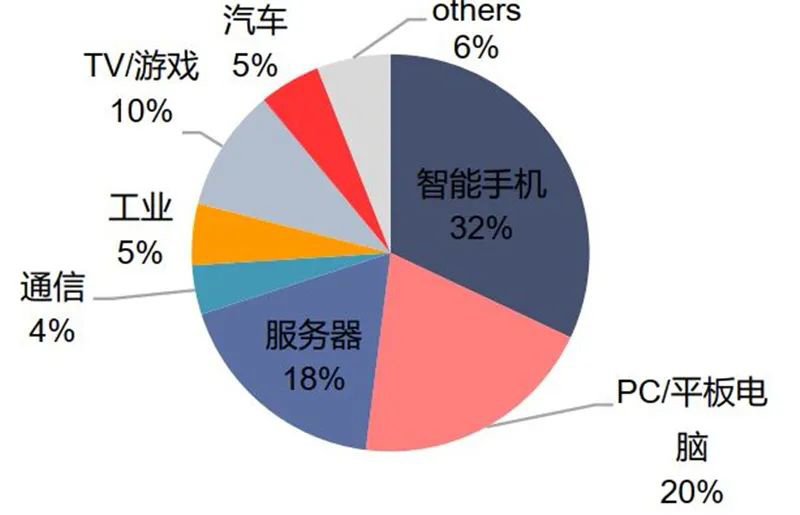

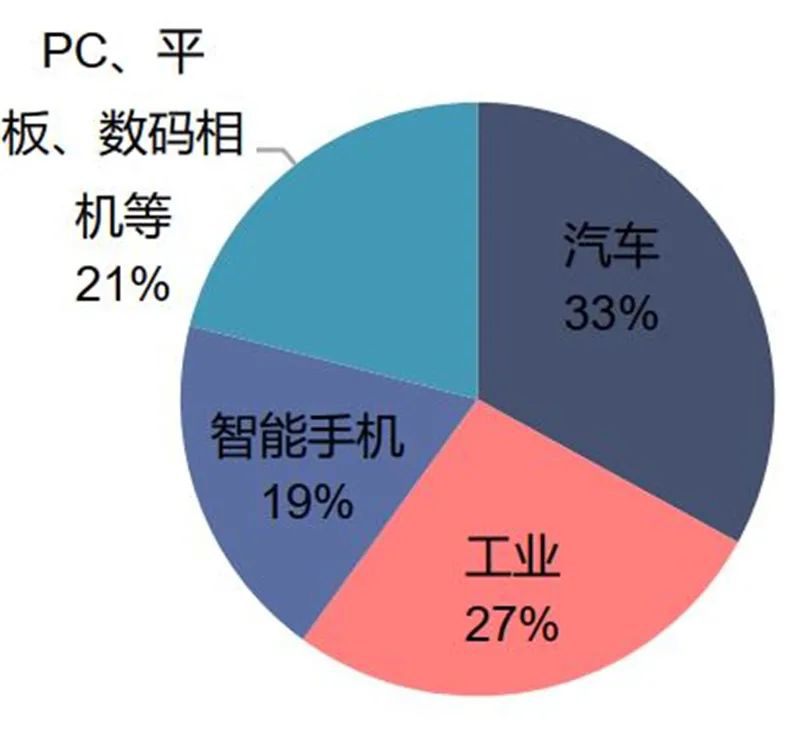

由于用 8 英寸晶圆和 12 英寸晶圆所生产的半导体器件不同,其终端应用领域也有较大差别。从终端应用市场规模来看,8 英寸晶圆下游主要应用领域为汽车、工业、智能手机、白色家电、IoT 等,其中汽车占比为 33%,工业占比为 27%,智能手机占比为 19%;12 英寸晶圆下游主要应用领域为智能手机、PC、平板电脑、服务器、游戏、汽车、工业等,其中智能手机占比最大,达到 32%,PC、服务器分别占比为 20%、18%。

▲ 2020 年 12 英寸晶圆终端应用市场规模占比

▲ 2020 年 8 英寸晶圆终端应用市场规模占比

从晶圆面积需求来看,终端需求的旺盛将带动半导体行业对晶圆面积需求的长期增长。根据 Siltronic 统计数据,2020 年 12 英寸晶圆面积需求最大的终端市场为智能手机市场,占比 25%,其次为 PC、工业、服务器、汽车市场。对晶圆面积需求最大的半导体器件为逻辑器件,占比 34%,其次为 3D NAND 存储器、DRAM 存储器、功率等其他器件。

自 2020 年下半年以来,全球缺芯潮带动了半导体行业景气度高涨,直接带动了行业对上游硅片需求增长。SEMI 发布报告称,2021 年第二季度全球硅晶圆出货面积再创新高,达到 3534 百万平方英寸,同比增长 12%。在多种终端应用的推动下,全球硅片的供需仍将保持紧张趋势,我们认为,5G 手机、汽车电动化、ADAS、数据中心、IoT 等行业趋势将带动半导体行业需求结构性改善,从而带动硅片需求的长期增长。据 SUMCO 统计,2Q21 全球 12 英寸硅片需求超过 710 万片/月。

▲ 2014-2021 年全球 12 英寸晶圆需求趋势(万片/月)

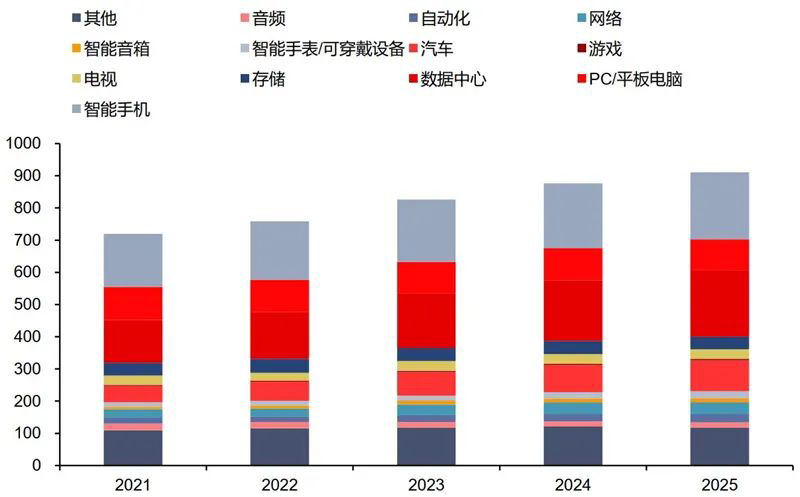

根据 SUMCO 发布的全球 12 英寸晶圆需求预测数据,2021 年全球 12 英寸晶圆需求将达到 720 万片/月,到 2025 年将达到 910 万片/月,其中需求占比最大的终端应用为智能手机,其次为数据中心、PC/平板电脑、汽车,数据中心和汽车对 12 英寸晶圆的需求增长最为快速。

▲ 2021-2025 年全球 12 英寸晶圆分终端需求预测(万片/月)

根据 SUMCO 数据显示,2Q21 全球 8 英寸晶圆需求达到 590 万片/月,受上述产业趋势的带动,模拟器件、功率分立器件、CMOS 图像传感器等细分市场规模将稳步增长,为 8 英寸硅片需求增长提供长期稳定的驱动力。

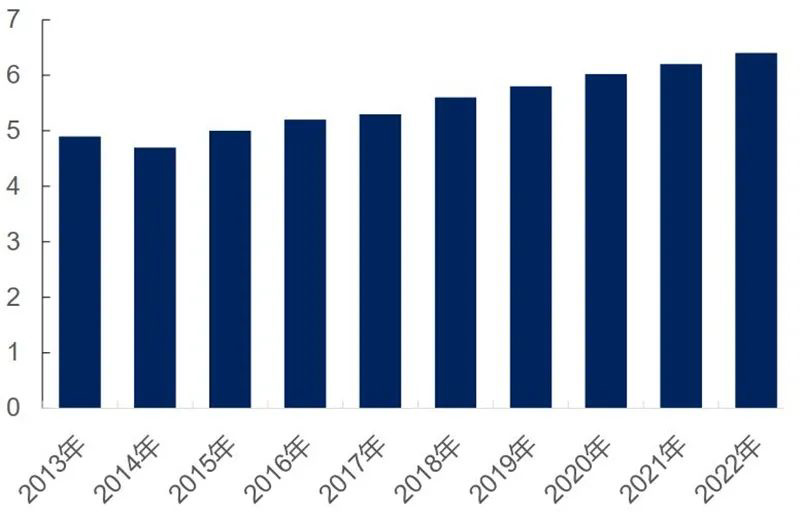

从下游晶圆厂产能扩张来看,由于 8 英寸晶圆设备供应不足、二手设备难寻、晶圆厂扩张 8 英寸产能意愿不强等因素,全球 8 英寸晶圆产能扩产力度较小。我们根据 SEMI 2019 年 2 月份对全球 8 英寸晶圆产能展望,预计 2021 年全球 8 英寸晶圆产能将达到 620 万片/月,2022 年达到 640 万片/月。

▲ 全球 8 英寸晶圆需求趋势(万片/月)

▲ 全球 8 英寸晶圆产能及预测(百万片/月)

1、智能手机

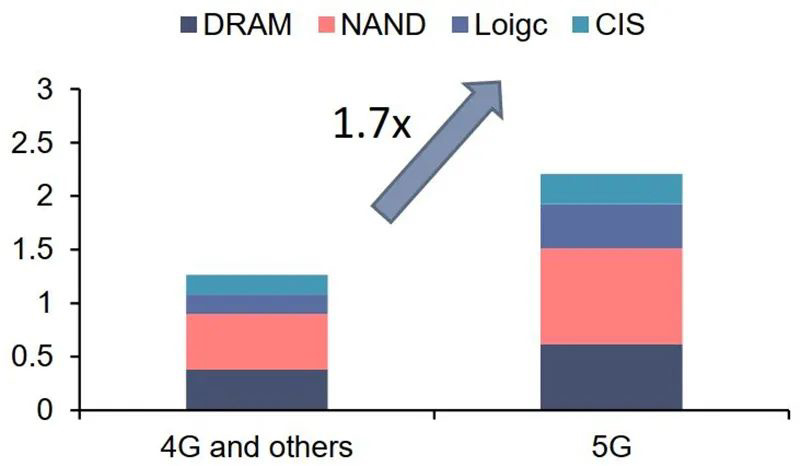

智能手机市场对硅片需求增长的驱动力来自 5G 手机替换潮。随着 5G 通信的商业化应用铺开,5G 手机的市场渗透率也不断提高。相比 4G 手机而言,5G 手机拥有更快的数据传输速度、更高的计算性能、更大的存储容量、更优秀的高清视频处理能力等优势,在处理器 SoC、DRAM 存储器、NAND Flash 存储器、CMOS 图像传感器、基带处理器、射频前端、电源管理芯片等芯片的性能需求上有较大的提升。据 SUMCO 数据显示,5G 手机比 4G 手机单机硅片面积需求量提升了 70%,带动了智能手机市场对硅片的需求大幅增长。

▲ 5G 手机对 12 英寸硅片面积需求变化

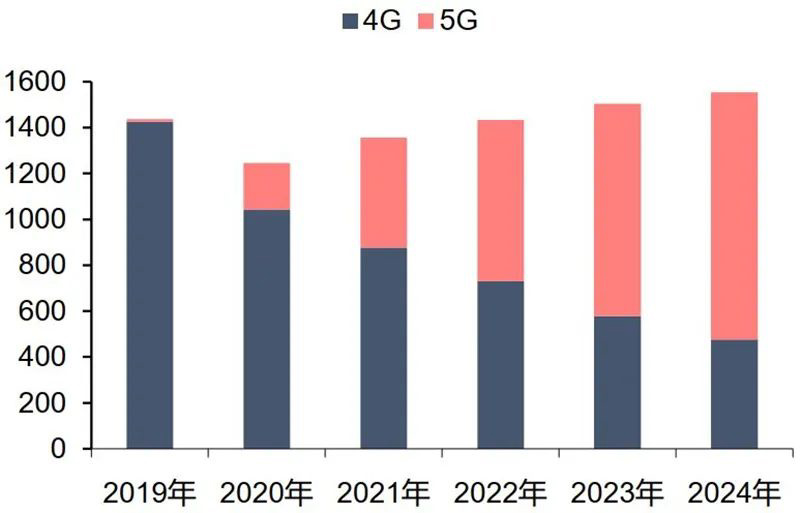

5G 手机市场渗透率不断提升将带动硅片需求长期增长。2020 年是 5G 手机大规模普及的元年,但由于疫情影响,全球智能手机销量有所下降,5G 手机的普及速度也不及预期,全年渗透率不及 20%。但随着全球手机市场回暖、5G 手机渗透率的不断提升,预计今年全球 5G 智能手机渗透率将提升至 40%,智能手机市场将长期驱动硅片需求增长。据 SUMCO 预测,2022 年全球智能手机市场对 12 英寸硅片的需求将超过 150 万片/月。

▲ 2019-2024 年全球智能手机销量预测(百万台)

▲ 2019-2024 年智能手机对 12 英寸晶圆需求(百万片/月)

2、PC/数据中心

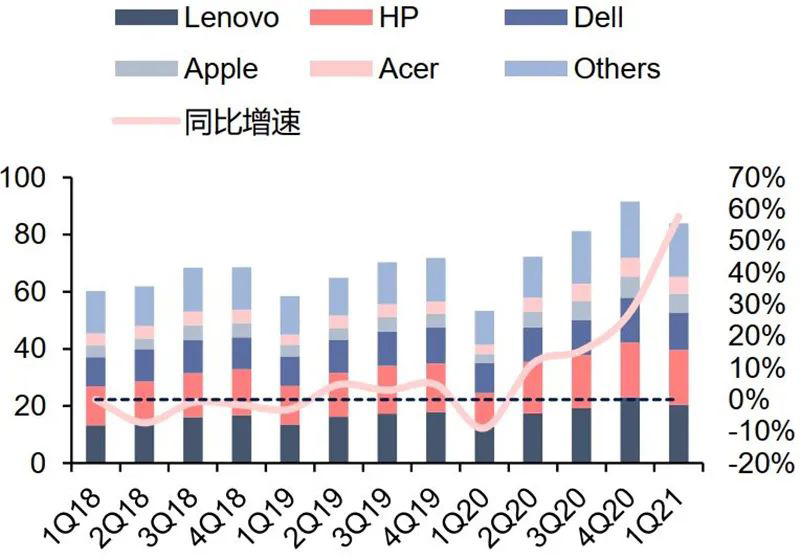

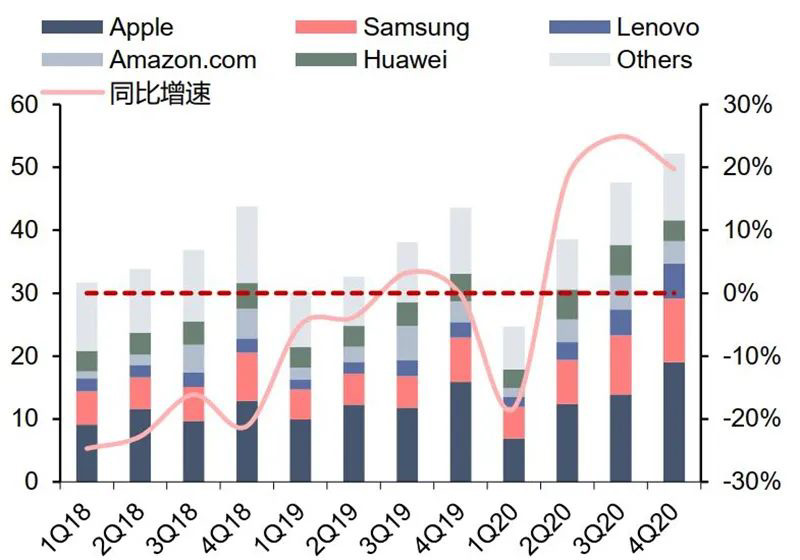

疫情引起“宅经济”,催动 PC、平板电脑需求增长。2020 年的疫情使得人们的学生、生活方式发生了一定改变,人们对远程居家办公、在线教育、线上娱乐的需求带动了 PC、平板电脑需求增长,自 2Q20 起,全球 PC、平板电脑的销量逐步提升,4Q20 全球 PC 销量达 9159 万台,平板电脑销量达 5220 万台,均创近年来历史记录。虽然由于 PC 市场季节性影响,1Q21 出货量环比下降 8.3%,但此次为 2012 年以来第一季度跌幅最小的一次。

▲ 2020 年 2 季度起 PC 销量大幅提升(百万台)

▲ 20 年 2 季度起平板电脑销量大幅提升(百万台)

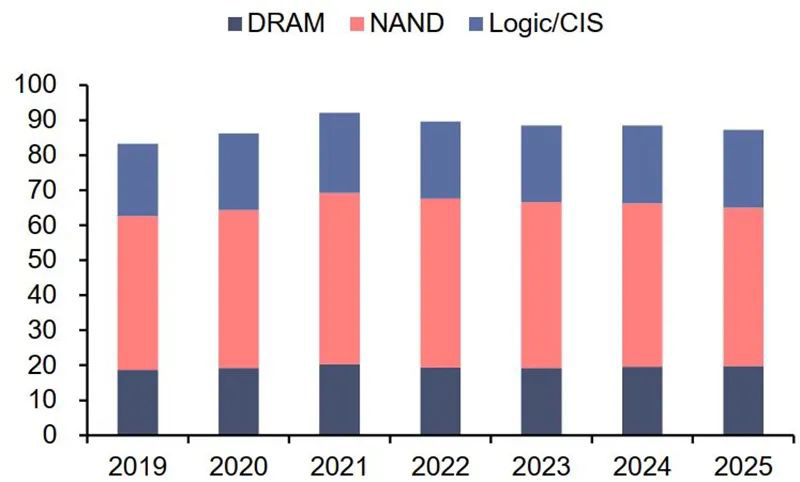

根据 SUMCO 预测数据,2021 年全球 PC + 平板电脑出货量将达未来五年峰值水平,PC 出货量将超过 3 亿台,带动 PC + 平板电脑对全球 12 英寸硅片需求将在 2021 年有大幅增长,达到超过 900 万片/月,其中 NAND 存储器在 PC 中的需求增长最大。但随着 3D NAND 存储器的堆叠层数不断提高,单位晶圆面积的存储容量也将不断提升,因此后续 PC 市场 NAND 存储器对 12 英寸硅片需求贡献度将有小幅下滑。

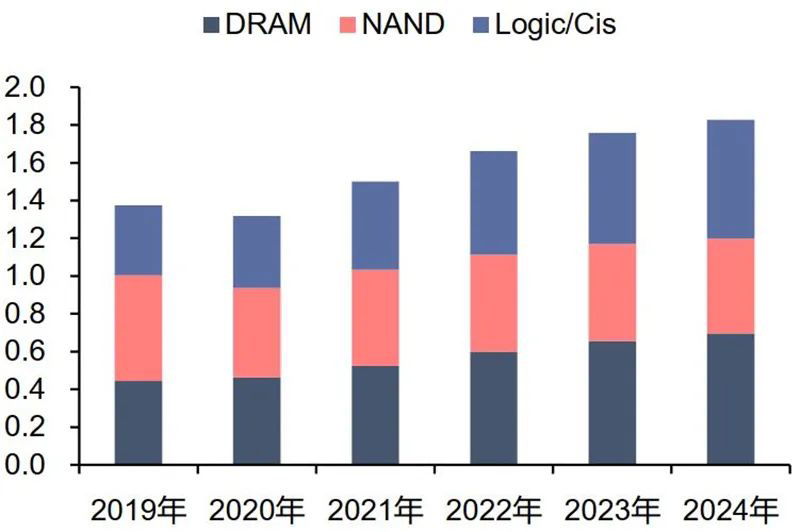

▲ 全球 PC/平板电脑 12 英寸硅片需求预测(万片/月)

数据中心需求增长是 12 英寸硅片需求长期增长的另一大动力。短期来看,2020 年疫情影响,在线会议、在线网课等需求带动全球服务器出货量在 2020 年 Q2 快速攀升,同比增长达 18%。

下半年随着疫情好转,服务器市场进入去库存阶段,出货量同比持平且略有下滑。长期来看,随着云服务、5G 通信、AI、IoT 等产业趋势的快速发展,全球数据流量呈现爆发式增长,据 SUMCO 与 CISCO 预测,2022 年全球 IP 流量将达到 2019 年的 2 倍。

2021-09-20 22:49:25

2021-09-20 22:49:25